За десятилетия работы QIWI стал узнаваемым брендом — многим запомнились оранжевые терминалы с буквой «Q», стилизованной под маленькую новозеландскую птичку. Как компания достигла успеха, — и как дошла до того, что в 2024 году ЦБ принял решение об отзыве лицензии и принудительной ликвидации банка? Расскажем в этой статье.

Истоки QIWI-банка: почему России нужна была полноценная платежка

В России 2000-х интернет был в новинку: услуги и магазины в интернете только зарождались, как и сотовая связь, удобного сервиса по оплате не существовало. Банковские карты в интернете еще не принимали — да и популярностью они не пользовались.

Основным методом оплаты в те времена были скретч-карты — картонные или пластиковые карточки, где под защитным слоем для стирания был написан код: для оплаты мобильной связи его диктовали по специальному номеру, а для оплаты интернета — вводили на сайте оператора. Скретч-карты были таким же ходовым товаром, как газеты или CD-диски, их выпускали многие провайдеры интернета и сотовой связи.

Сейчас скретч-карты используются для лотерейных билетов, сувениров и промо-материалов, но в начале 2000-х это был распространенный метод оплаты.

Сейчас скретч-карты используются для лотерейных билетов, сувениров и промо-материалов, но в начале 2000-х это был распространенный метод оплаты.

Вскоре некоторые компании начали продавать виртуальные скретч-карты — электронный код, который покупатель получал по SMS. Их выпуском занималась и «E-port» — одна из двух «родителей» QIWI.

Как работали первые платежные системы 2000-х

Примерно в то же время появились и первые POS-терминалы для оплаты услуг. Первопроходцем была «Parnet», которая предлагала покупать все те же скретч-карты через свои терминалы офлайн.

Первой компанией, которая предложила прямое пополнение счета через POS-терминал, была «Элекснет». Сначала внести деньги можно было при помощи банковской карты на сайте, а потом и в собственных POS-терминалах компании: провести оплату можно было как картой, так и наличными. «Элекснет» сама владела своими терминалами и ставила их за свой счет — это был ключевой недостаток системы.

Типовые терминалы производства «ОСМП». Источник: 1news

Типовые терминалы производства «ОСМП». Источник: 1news

Более инновационную модель предложили «ОСМП» (Объединенная Система Моментальных Платежей) — группа компаний «E-port» и «CyberPlat». Эти сервисы стали использовать агентскую модель: терминалы устанавливались в индивидуальном порядке «агентами», обычно в людных местах — магазинах, вокзалах, аэропортах, кафе, после чего к ним подключались сами платежные системы.

Но и у агентской модели были свои минусы. Во-первых, агенты сами устанавливали размер комиссии, иногда вплоть до 30%. Во-вторых, из-за большого количества наличных, которое накапливалось в терминалах, многие нечестные агенты участвовали в серых схемах по «обналичке» грязных денег. По этой причине в 2007-ом году Центробанк запретил агентскую модель.

Впрочем, агентская модель была уже слишком популярна, и в 2009-ом году ее вновь легализовали, но теперь с ограничениями: все платежные сети обязывались стать агентами банков, а деньги — перечисляться на специальные счета. Размер одного платежа ограничили до 15 тысяч рублей.

Кто и почему создал QIWI и в чем сервис превосходил конкурентов

В 2007-ом году создатель «E-port», Борис Ким, и глава «ОСМП», Сергей Солонин, объявили об объединении в новый единый бренд — «QIWI». Они же вместе с «DST» и сооснователем «ОСМП» Андреем Романенко стали акционерами в QIWI-банке — его создали, чтобы соответствовать законодательству.

Основатели QIWI: Борис Ким, Сергей Солонин и Андрей Романенко. Источник: Электронный журнал Forbes

Основатели QIWI: Борис Ким, Сергей Солонин и Андрей Романенко. Источник: Электронный журнал Forbes

Благодаря использованию доставшейся от «E-port» и «ОСМП» инфраструктуры, — терминалы оплаты, электронный кошелек и агентскую модель, — QIWI быстро стал лидером на рынке. Возможность пополнять электронный кошелек напрямую через терминалы выгодно отличала QIWI от таких сервисов, как «WebMoney» и «Яндекс.Деньги».

Узнаваемый дизайн QIWI — оранжевые терминалы с логотипом бренда. Источник: YA62.ru

Узнаваемый дизайн QIWI — оранжевые терминалы с логотипом бренда. Источник: YA62.ru

Помимо удачного дизайна QIWI предоставила удобный сервис с возможностью пополнения кошелька без комиссии, привязкой к номеру телефона и широкой партнерской сетью. Платежами также можно было управлять и через мобильное приложение — его запустили в 2011 году.

Как QIWI расширяли бизнес

Спектр услуг, которые можно было оплатить через терминалы QIWI, быстро расширялся: счета ЖКХ, авиабилеты, погашение кредитов и даже расчеты между пользователями системы. Да и популярность электронных финансовых сервисов среди населения росла — люди больше не бежали снимать зарплату с карточки.

Партнерство с Visa

В 2009-ом QIWI создал первую карточку в рамках платежной системы Visa — виртуальную «QVV» (Qiwi Visa Virtual). А уже в 2012-ом компания заключила стратегическое партнерское соглашение с Visa, и провела ребрендинг кошелька: теперь он назывался «Visa Qiwi Wallet» (VQW). Став холдингом, QIWI получила возможность выпускать и собственные пластиковые карты Visa с прикрепленным к ним QIWI-кошельком.

Так выглядела обычная пластиковая карта VQW. Источник: Станислав Васильев

Так выглядела обычная пластиковая карта VQW. Источник: Станислав Васильев

Решение о партнерстве стало одним из решающих факторов укрепления QIWI на мировом рынке: теперь с помощью сервиса можно было расплачиваться везде, где работала платежная система Visa, и наоборот. Такая прямая интеграция расширила клиентскую и партнерскую базу и сделала платежку безопаснее для клиентов. А еще это позволяло расширить бизнес за рубеж — у руководства QIWI уже созревали такие планы. На пике своих амбиций по международной экспансии QIWI открыла терминальные сети в странах ближнего зарубежья и Восточной Европы, а затем в США, Бразилии, Индии, Китае, странах Юго-Восточной Азии, Ближнего Востока, Африки и Латинской Америки.

Листинг на биржах

Следующим шагом по укреплению зарубежного бизнеса стал листинг на американской бирже Nasdaq. Первичное размещение акций (IPO) произошло в 2013 году с объемом в $212 миллионов. Акции продавали действующие акционеры компании: основатели Борис Ким и Сергей Солонин, менеджмент QIWI, а также Mail.ru Group и японская Mitsui. Всего основателям и менеджменту принадлежало 59.6% акций, Mail.ru Group — 21.4%, Mitsui — 14.9%. Вскоре торги акциями QIWI открылись и на Мосбирже.

Офис биржи Nasdaq в Нью-Йорке. Источник: Investopedia

Офис биржи Nasdaq в Нью-Йорке. Источник: Investopedia

В 2014 произошло вторичное размещение акций (SPO) на Nasdaq. Mail.ru Group, Борис Ким и Андрей Романенко постепенно распродали свои акции и покинули QIWI, оставив Сергея Солонина главой компании и ее контролирующим акционером.

Поиск точек роста

В середине 2010-х на основной бизнес QIWI нарастало давление: банки активно развивали свои онлайн-сервисы, а со стороны государства вводились новые ограничения на электронные деньги. Например, для анонимных кошельков были установлены лимиты по хранению и переводу: не более 15 тысяч рублей на счету, максимальный объем переводов — до 40 тысяч рублей в месяц, а переводы между анонимными кошельками и вовсе запрещены.

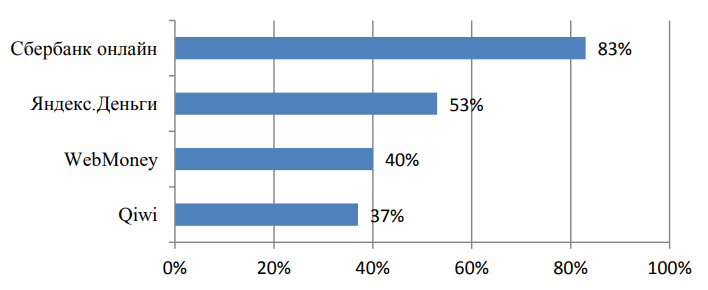

В то же время падал и спрос на электронные деньги и терминалы оплаты. После того как Сбербанк создал свое мобильное приложение, где деньги можно было переводить по номеру телефона, тенденцию подхватили и другие банки. А в 2019 году Банком России была запущена СБП (Система Быстрых Платежей), благодаря чему переводы между клиентами любых банков стали не только удобными, но и мгновенными. А для тех, кто желал анонимности, все привлекательнее становились криптовалюты.

Рейтинг сервисов для онлайн-оплаты россиянами в 2019 году. Источник: Международный журнал гуманитарных и естественных наук

Рейтинг сервисов для онлайн-оплаты россиянами в 2019 году. Источник: Международный журнал гуманитарных и естественных наук

В ответ на растущую конкуренцию, руководство QIWI пыталось диверсифицировать бизнес. К примеру, в 2015-ом году компания запустила «Совесть» — карты для покупок в рассрочку, а также купила платежные системы «Рапида» и «Contact», начав сотрудничество с банком «Открытие». В 2017-ом QIWI выкупила у «Открытия» виртуальные банки «Рокетбанк» и «Точка» — как раз в то время, когда у банка «Открытие» отозвали лицензию. Впрочем, в долгосрочной перспективе эти сделки оказались неудачными: «Совесть» и «Точку» продали, а «Рокетбанк» и вовсе закрыли.

Помимо этого QIWI приобрела много разных проектов:

- Платежные системы для ЖКХ «Биллинг онлайн» и «Открытый город»;

- «Таксиагрегатор» — платформу для таксопарков и водителей;

- Маркетинговые платформы «RealWeb» и «Flocktory»;

- Факторинговый сервис для малого и среднего бизнеса «Rowi».

Направление, которое вызывает больше всего вопросов — обслуживание онлайн-букмекеров. В 2014-ом году прием ставок через интернет легализовали через ЦУПИС (Центры Учета Перевода Интерактивных Ставок), которые организовывали кредитные организации в сотрудничестве с букмекерскими конторами. В 2016-ом году ЦУПИС был организован на базе QIWI.

Но в декабре 2020-го года был принят закон, утверждающий создание Единого регулятора азартных игр. Единым центром учета перевода ставок букмекерских контор и тотализаторов (ЕЦУП) была назначена НКО (Небанковская Кредитная Организация) «Мобильная карта». Так QIWI лишилась статуса на букмекерском рынке.

Закат эпохи QIWI: что случилось?

2020-е для QIWI выдались тяжелыми: сказались и неудачные попытки диверсификации, и растущая конкуренция, и претензии со стороны правоохранительных органов к проведению «серых» сделок и high-risk операций. Например, в декабре 2020-го QIWI получила штраф в 11 миллионов рублей из-за подозрительных платежей в адрес иностранных компаний, предположительно от нелегальных казино и букмекеров.

Раздел и продажа бизнеса

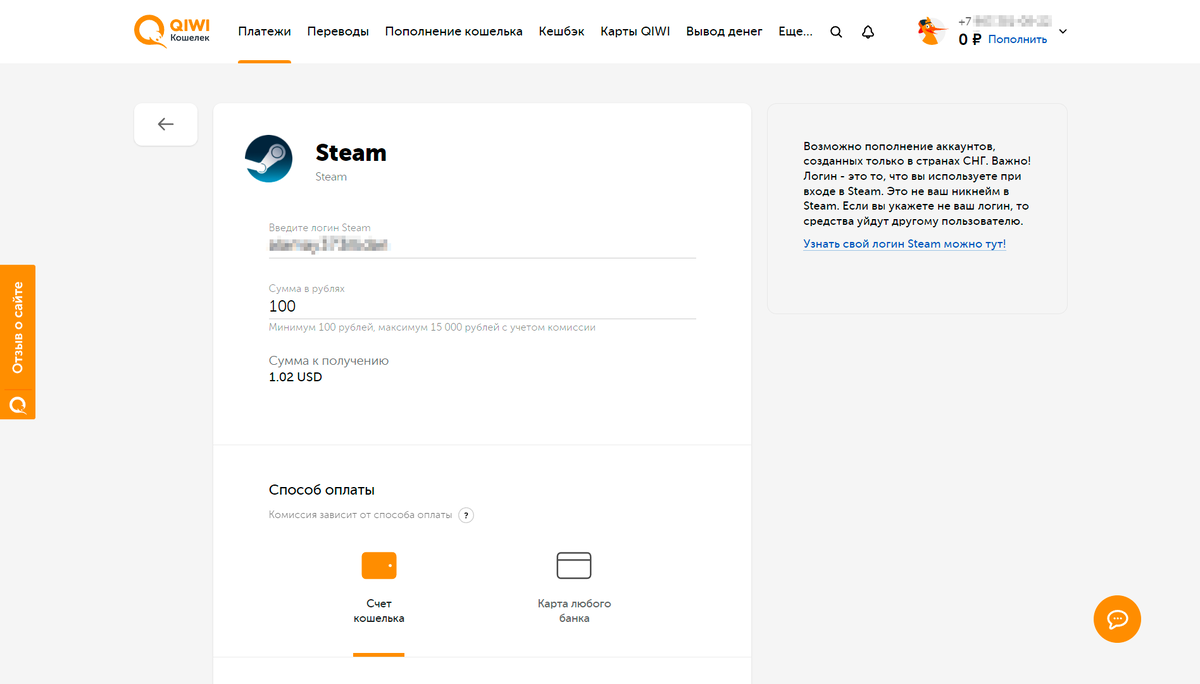

События 2022-го года стали ударом для российского бизнеса и новой возможностью для QIWI: из-за отключения РФ от SWIFT вновь вырос спрос на электронные деньги. До 2022-го количество пользователей QIWI стабильно уменьшалось, но теперь тренд был преодолен — количество электронных кошельков увеличилось на 14%. Одной из самых популярных услуг стало пополнение кошелька Steam — некоторое время его даже можно было пополнять рублями, без жонглирования с казахским счетом.

Пополнение Steam через QIWI летом 2023-го. Источник: Дзен

Пополнение Steam через QIWI летом 2023-го. Источник: Дзен

В 2022-ом также произошел и делистинг QIWI с американской биржи Nasdaq. В 2023 биржа все же одобрила возвращение QIWI, но с условием: продажа бизнеса в России. Осенью 2023-го компания закончила реструктуризацию бизнеса, переведя большую часть своих активов под местное частное юрлицо. Компании «Rowi», «RealWeb», QIWI Финанс» и другие были зарегистрированы на российское юрлицо.30 января 2024 года QIWI объявила о продаже своих российских активов гонконгской компании Fusion Factor Fintech Limited за 23,75 миллиардов рублей. Владелец компании — экс-CEO QIWI, Андрей Протопопов. После сделки он покинул свой пост и совет директоров, но продолжил руководить бизнесом АО QIWI, включающим российские активы компании. Сделка предполагала, что первые 11,875 миллиардов рублей были выплачены сразу, а остаток должны погасить за следующие четыре года.

У QIWI отзывают лицензию. Разбирательство Центробанка

Дальнейшим планам по развитию не суждено было сбыться: 21 февраля Центробанк отозвал лицензию у QIWI-банка. Административное управление временно взяло на себя АСВ (Агентство Страхования Вкладов), которое и обязалось выплатить компенсацию вкладчикам банка. Вскоре ЦБ предъявил в адрес QIWI громкие обвинения:

- Нарушение федеральных законов (ФЗ), регулирующих банковскую деятельность, и нормативных актов ЦБ;

- «Вовлеченность в высокорисковые операции, направленные на обеспечение расчетов между физическими лицами и теневым бизнесом»;

- Нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

- Многочисленные случаи открытия QIWI-кошельков с использованием персональных данных граждан без их ведома.

QIWI не в первый раз привлек внимание Центробанка — раньше ограничения снимали после проверки. Еще в 2023-ем ЦБ ввел серьезные ограничения — физлицам было запрещено переводить более 1000 рублей в месяц, снимать наличные, пользоваться СБП и оплачивать кредиты.

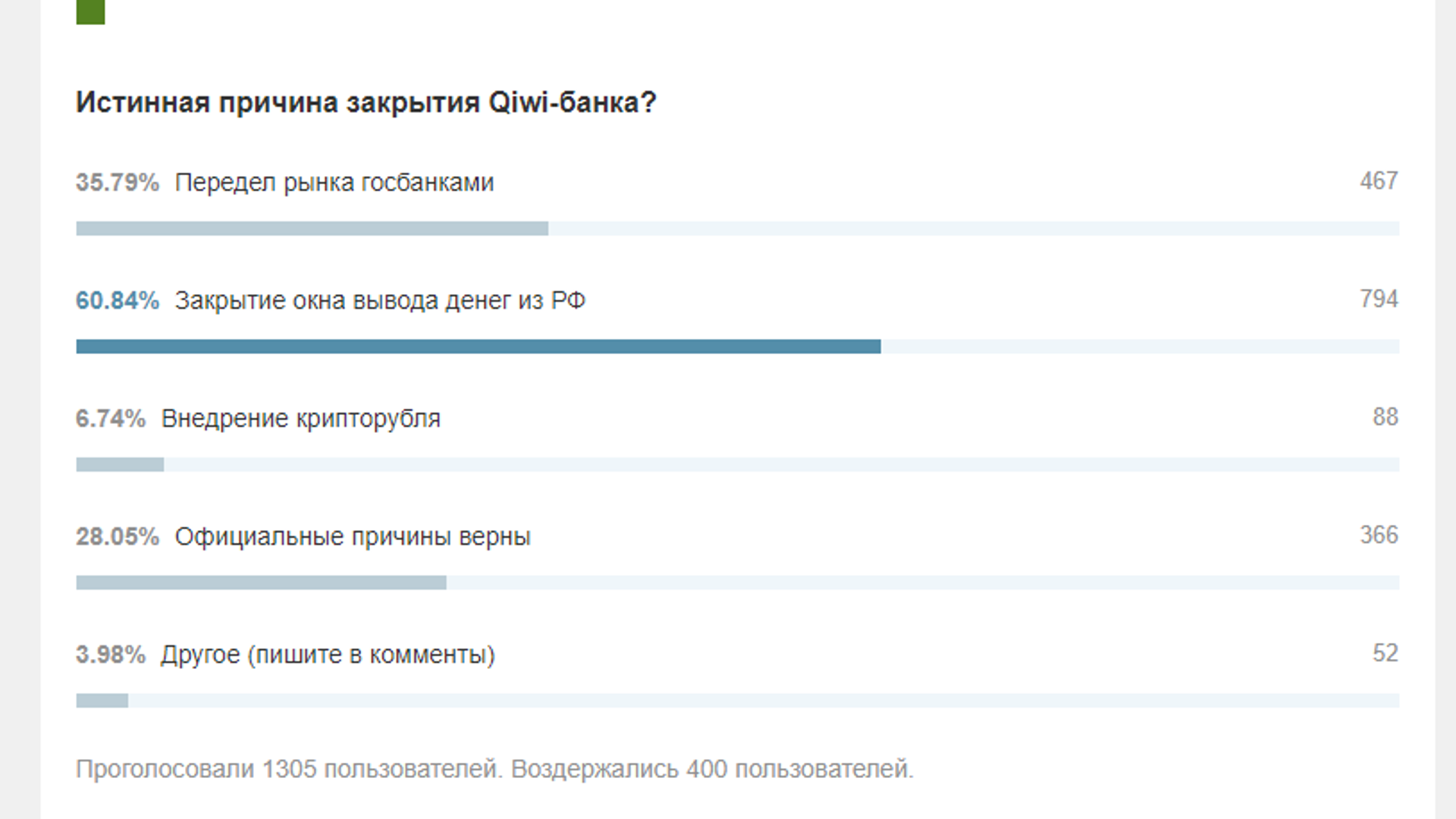

Результаты опроса, показывающие мнение пользователей о ликвидации QIWI. Источник: Хабр

Результаты опроса, показывающие мнение пользователей о ликвидации QIWI. Источник: Хабр

Обвинения сервиса в мошенничестве многим пользователям кажутся натянутыми: его однозначно использовали в серых схемах, но методы отмыва денег, мошенничества и обычного проведения не самых законных операций есть практически везде — создать «дроп» можно где угодно.

По словам юзеров, настоящей причиной ликвидации QIWI могло быть закрытие еще одного окна для вывода денег из РФ в попытке замедлить инфляцию, — впрочем, никакой достоверной информации, которая бы однозначно подтверждала эту догадку, нет. Некоторые также предполагают, что Сергей Солонин, совершив сделку о продаже QIWI, хотел сохранить за собой косвенное влияние на российское подразделение компании, но не смог неформально об этом договориться. Как и в прошлом случае, никаких достоверных подтверждений этому нет.

Как все кончилось. Ликвидация ЦБ QIWI-банка и последствия

10 апреля 2024 года Арбитражный суд Москвы удовлетворил иск ЦБ и постановил ликвидировать QIWI-банк. АСВ обязался выплатить вкладчикам средства в размере до 1,4 миллиона рублей каждому в соответствии с системой страхования вкладов. Позже АСВ сообщила, что возместит средства владельцам электронных кошельков QIWI, которые не попали под действия закона о страховании вкладов: требовалось предоставить необходимые документы и справки о принадлежности номера кошелька. На момент августа 2024 года большая часть средств возмещена клиентам.

ЦБ отметил, что QIWI не имел существенного влияния на экономику и прекращение работы не скажется на предпринимателях и юрлицах по расчетам и переводам, поскольку есть альтернативы, но это было не совсем так: в моменте отзыв лицензии нарушил огромное количество небольших связей между различными организациями и компаниями, которые использовали инфраструктуру QIWI.

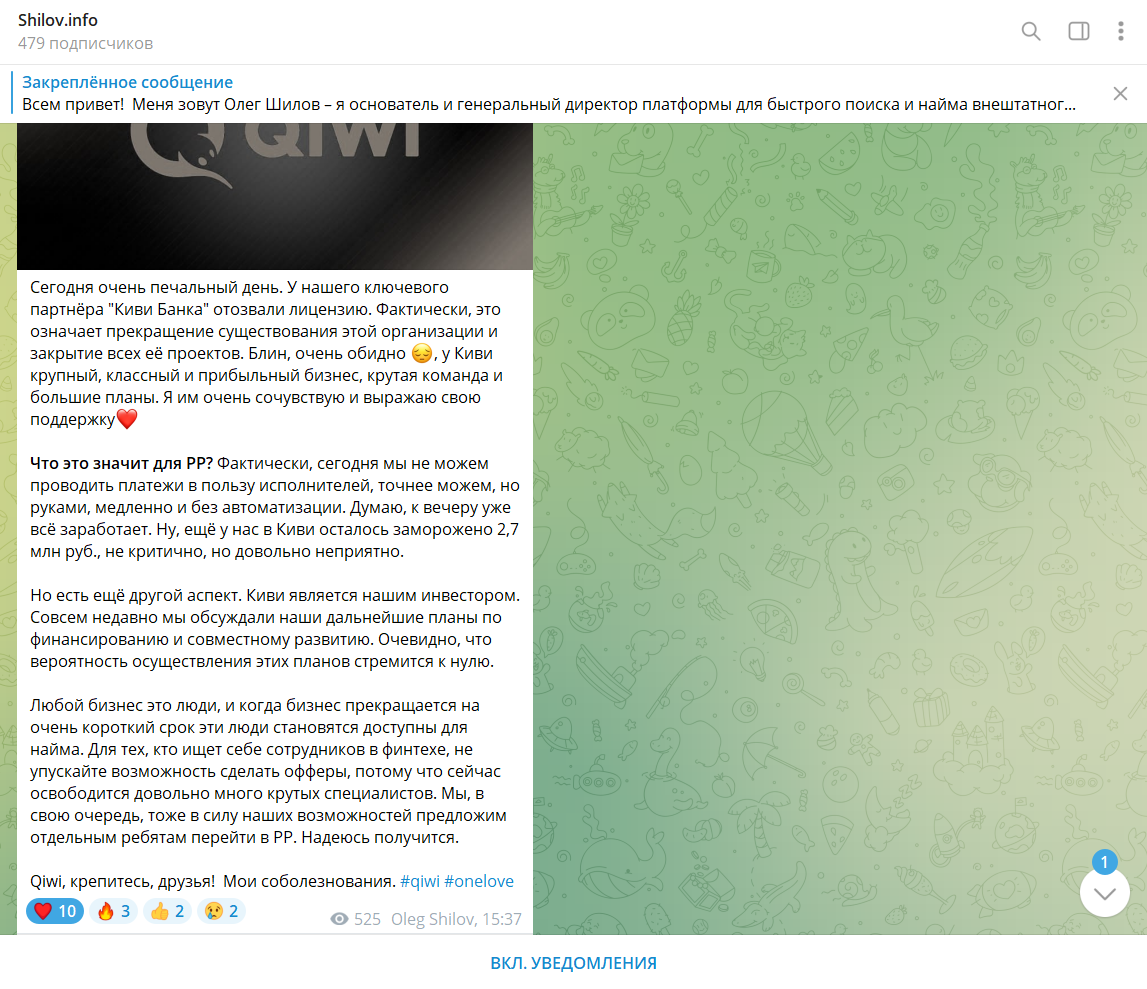

Пост из блога основателя сервиса «Рабочие Руки» Олега Шилова. Источник: Telegram

Пост из блога основателя сервиса «Рабочие Руки» Олега Шилова. Источник: Telegram

О сбоях в работе в связи с обвалом QIWI заявляли даже некоторые крупные банки, такие как «Райффайзен» и «Металлинвест» — они тоже работали с QIWI. Также пострадали предприниматели, которые пользовались банком «Точка» и платежной системой «Contact», которые также принадлежали QIWI.

Проблемы были и у некоторых селлеров на российских маркетплейсах: через сервисы QIWI, в том числе банк «Точка», проводилась оплата товаров, закупленных в Китае — ликвидация банка привела к задержкам поставок до нахождения альтернативы. Пострадали и обычные юзеры: многие пользователи игровой платформы Steam пополняли баланс именно через QIWI — это был самый удобный способ оплачивать покупки в сервисе.

Заключение

Сначала ликвидация QIWI вызвала панику, но серьезного удара по экономике, действительно, не произошло: через несколько месяцев после закрытия QIWI банка» предприниматели нашли ему альтернативу, а клиенты получили компенсацию своих вкладов. Впрочем, со смертью платежки закончилась и эпоха электронных денег и платежных терминалов в России. Основные выводы, которые можно сделать из кейса QIWI, такие:

- Если вы юзер. Чтобы минимизировать риски, диверсифицируйте свои вклады и не храните деньги в одном месте;

- Если вы оператор. Будьте готовы к любым проблемам с процессингом — это неизбежно.

По словам овнера 1win, с проблемой полного отвала «платежек» рано или поздно столкнутся все онлайн-казино, работающие на рынке РФ, и с сентября ситуация станет только хуже — Р2Р-решения просто «убьют». Тем более, с 1 сентября 2024 года в силу вступил ФЗ №303, ужесточающий работу сервисов с азартными играми.